Tradicionalisté uprostřed mezi fintechy a GAFA

Hodně se v poslední době diskutuje o tom, kdo má lepší šance zvítězit v blízké budoucnosti na trhu bankovních služeb. Zda to budou banky, které usilovně pracují na své technologické obnově, nebo technologičtí giganti GAFA (Google, Amazon, Facebook, Apple), kteří smetou tradiční finanční instituce kdykoli se jim zachce. Těm nejlepším fintechový startupům, pokud mají geniální nápad a skvělou realizaci, se nakonec podaří být koupeni a začleněni buď do řešení velké banky nebo někoho z GAFA. Jak se ale technologické revoluci finančních služeb přizpůsobují tradiční poskytovatelé bankovních technologií? Co dělají praotcové a pramatky fintechů? Dnes bude řeč o 3 největších technologických poskytovatelích core-bankingu: Temenos, Oracle a Infosys.

Tyto firmy se celosvětově ucházejí o přední příčky nejprodávanějších core-banking systémů. Ve většině bank se právě core-banking řadí nejčastěji k brzdě rozvoje. To jsou ty obávané „legacy-systems“, které brání inovaci a přitom polykají až 75% IT rozpočtů bank. Takže, co dělají tihle mastodonti? Těší se na blízkou smrt nebo také inovují?

Temenos

Firma založená v r. 1993 v Ženevě, kde má dodnes sídlo. Řešení používá 2000(!) finančních institucí v 145 zemích. V posledních letech je to celosvětově nejprodávanější core-banking. Firma původně vznikla jako nástupce firmy, která od r.1988 vyvíjela core-banking GLOBUS. Od r.2003 nabízí řešení pod jménem T24. V Evropě tento core používá např. Nordea, Barclays, BBVA, BNP Paribas, Deutsche Bank aj.

Od r. 2010 si v Temenos uvědomují nutnost digitalizace, spustili vlastní program Experience-Driven Banking. Zajímavé je, že i Temenos si uvědomuje vyostřený souboj mezi bankami a GAFA. Nepřekvapuje, že sazí na banky!

„It is a race banks must win. Banks won’t disappear, but if they aren’t able to deliver the value-added services that customers want, then others will – with profound consequences for the role and profitability of the industry.“ Ben Robinson – Chief Strategy and Marketing Officer at Temenos

Temenos sám sebe přirovnává k doktorovi, který nemocné banky vyléčí tím, že jim naordinuje tu správnou digitální medicínu (ha!). A myslí tím nejen své řešení tzv. „Digital Banking Suites“, ale také profesionální implantaci a podporu. Věří, že trendům rozumí, vždyť utrácí 20% svých tržeb z prodeje za Research&Development. Dnes jejich řešení obsahuje nejen části vyvinuté vlastními silami, ale do svého řešení integrují zajímavé doplňky třetích stran. V roce 2010 spustili vlastní Market Place, do kterého bezplatně zařazují řešení kompatibilní s Temenos, která doplňují a rozšiřují služby klasického back-office T24. Všechna řešení používají otevřený interface T24.

Dnes lze na Market Place najít 77 řešení třetích stran jako BlueCode pro mobilní platby, Silo pro Cryptocurrency nebo Single-stock robo-advisora pro investice do cenných papírů. V oblasti compliance pak např.: Qumram – aplikaci pro nahrávání telefonátů pro Mifid2, EdgeLab – statistické modely pro výpočet rizika či Neuroprofiler – řešení pro gamifikaci, které během 10ti minutové hry vytvoří rizikovou kategorizaci klienta porovnáním s daty více než milionu jiných klientů.

Oracle

Historie core-bankingu Oracle je takový fintech příběh naruby. Zatímco klasický fintech má nápad a z malé firmičky se rodí velká, která je třeba na konci začleněna do nějaké banky, zde je to přesně naopak. Na počátku v r.1990 byla IT divize Citibank pod jménem Citibank Information Technologies Industries Ltd (CITIL). Banka se rozhodla vyvést divizi ven a udělat z ní samostatně fungující firmu, tj. firma dostala do vínku fungující řešení, na kterém jela Citibank, a mohla jej prodávat dalším bankám. Centrum firmy bylo od počátku v indickém Bangalore, kde také vznikl samostatný core-banking produkt Flexcube již pod novým jménem firmy i-flex Solutions. V r.2005 Oracle koupil 41% podíl v i-flexu a v dalších letech ještě přikupoval. V r. 2007 tak Oracle vlastnil 83%, vyplatil drobné investory a přejmenoval firmu na Oracle Financial Services Ltd.

Dnes řešení Oracle pro finanční instituce obsahuje kompletní nabídku pro banky, pojišťovny a kapitálové trhy. Oracle nabízí Oracle Banking Platform, kde vedle Flexcube jsou i další komponenty jako Oracle Fusion Middleware či CRM původně od Siebelu. Flexcube je platformou pro více jak 900 bank z 145 zemí. Dodnes běží v původní Citibank. V Evropě Flexcube používá např. Rabobank či UBS. V ČR Equa a Expobank.

Aby cesta k fintechu naruby byla dokonalá, S.Sundararajan, který 20 let působil na vedoucích pozicích v i-flex a později Oracle Financial Services, si založil s přáteli fintech startup i-exceed. Hlavním produktem je Appzillon Digital Banking Suite, který obsahuje moduly pro Mobile banking, Social Media Banking, Doorstep banking, Relationship management, Chatbot atd. Tedy všechno to, co potřebuje moderní banka, vidí to klient a není to core-banking. Řešení je stavěno na Appzillon Development Suite, což je micro-app platforma pro vývoj mobilních aplikací, kterou lze snadno integrovat s ostatními systémy banky. Co asi vedlo Sundararajana a jeho kolegy, kteří roky stavěli gigantické aplikace, k přesunu pozornosti do micro-app???

Firma sebe označuje za partnera bank pro digitální transformaci. Nyní působí v Indii a blízkém okolí, tým ostřílených profesionálů i obchodní pobočky v San Francisku a Singapuru však naznačují, že mají globální ambice.

Infosys

Podobně jako i-flex, v Bangalore sídlí ještě jeden core-banking gigant, Infosys. Firma vznikla již v r. 1981 a dnes je druhou největší IT firmou v Indii s 200.000 zaměstnanci, z toho 86% programátorů!!! Infosys vyvíjí řešení pro celou řadu odvětví, bankám nabízí od r. 1999 core-banking produkt Finacle. V r. 2015 vyvedl Infosys řešení Finacle do samostatné firmy EdgeVerve Systems Ltd., která je i nadále vlastněná Infosysem. Finacle používá řada bank v Indii, několik v Austrálii, v Evropě Credit Suisse aj. V ČR se o implementaci neúspěšně pokoušela česká Raiffaisenbank…Finacle obsluhuje v různých bankách 16,5% celosvětové populace. Aplikace dostala i cenu „Best Digital Bank Solution 2016“.

Co progresivního Finacle umí? Finanční plánování a pokročilý Wealth Mangement, Youth Banking pro mladé, Mobilní bankovnictví s Touch ID a face recognition, modul pro Trade Finance postavený na Blockchain atd. Podobně jako Temenos provozují ve Finacle vlastní AppCenter, tržiště aplikací třetích stran napojených na interface Finacle. Je jich tam zatím jen 8, ale je mezi nim Niki – platební chatbot, Artoo Digital Loan Origination pro rozvojové trhy nebo Enterprise AI Platform.

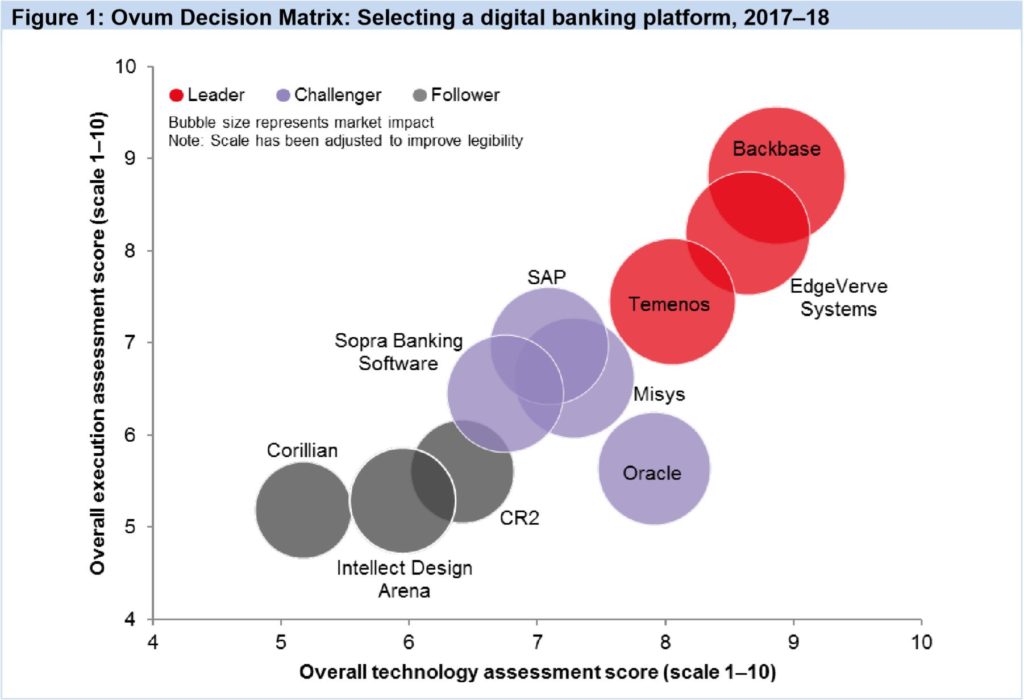

Tradiční výrobci bankovních platforem se snaží jít s dobou. Bylo by naivní myslet si, že mezi desítkami tisíc tamních specialistů se nenajde dost těch, co ví a umí implementovat blockchain, mobilní bankovnictví nebo chatbota. To, o co se noví dodavatelé snaží (=dostat své řešení do bank), mají tito tradiční poskytovalé roky splněno v desítkách či stovkách implementací. Mají náskok a znají své banky. Naopak omezením je, že většina bank, které dnes používají tato tradiční řešení jako je T24, Flexcube, Finacle, SAP a další nejedou na té nejnovější verzi daného systému. Nemůžou tak využívat nejnovější vychytávky. V řadě případů by upgrade byl obdobně komplikovaný jako implementace nového systému. Navíc těmto fintechovým mastodontům úspěšně konkurují jak originální řešení vyvíjená na míru dané banky, tak úplně nové platformy jako je BackBase (ABN ANRO, Metro Bank…) nebo Mambu (N26, Ferratum….).

Budou podle Vás banky digitalizovat s tradičními poskytovateli nebo raději s GAFA?